7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

大族数控分拆上市,毛利率低于同比公司、营收账款较大

5月21日,资本邦了解到,深圳市大族数控科技股份有限公司(以下简称“大族数控”)创业板IPO已获深交所受理,此次上市发行保荐机构为中信证券。

由大族激光分拆至创业板上市

深交所上市企业大族激光(002008.SZ)在2020年11月11日披露,拟将其控股子公司以下简称:大族数控分拆至深交所创业板上市。

据大族激光2020年年报显示,其是一家提供激光、机器人及自动化技术在智能制造领域的系统解决方案的高端装备制造企业,业务包括研发、生产、销售激光标记、激光切割、激光焊接设备、PCB (Printed Circuit Board,印制电路板)专用设备、机器人、自动化设备及为上述业务配套的系统解决方案。

大族激光产品主要应用于消费电子、显视面板、动力电池、PCB、机械五金、汽车船舶、航天航空、轨道交通、厨具电气等行业的金属或非金属加工。

据大族数控招股说明书显示,大族数控主营业务为PCB专用设备的研发、生产和销售,报告期内产品主要覆盖钻孔、曝光、成型、检测等PCB关键工序,公司产品广泛覆盖多层板、HDI板、IC封装基板、挠性板及刚挠结合板等多个PCB细分领域。

关于同业竞争的问题,大族数控表示,公司作为控股股东大族激光下属PCB独立业务板块,深耕PCB专用设备的研发、生产和销售,主要客户为PCB制造商。

公司产品主要以PCB机械钻孔设备为基础,通过自主研发逐步拓展至目前的五大类产品体系,主要应用于PCB生产过程中的钻孔、成型、曝光、检测等工序,与大族激光的激光加工设备的应用领域(消费电子、显示面板、动力电池、机械五金等)、技术领域及方向具有较大差异,公司产品与大族激光的产品无法通用,不存在相互替代或竞争关系,两者不具有可替代性。

毛利率低于同行业公司、营收账款较大

招股说明书披露,大族数控2018年至2020年实现营业收入分别为17.23亿元、13.23亿元、22.1亿元;同期实现归属于母公司股东净利润分别为3.73亿元、2.28亿元、3.04亿元。

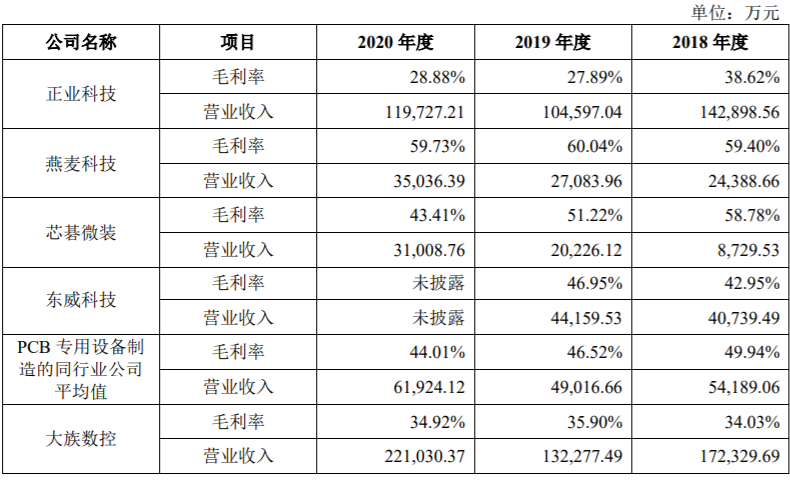

根据大族数控招股说明书显示,2020年PCB专用设备制造的同行业公司平均营业收入6.19亿元,平均毛利率为44.01%;而大族数控2020年营业收入为22.1亿元,毛利率为34.92%,从上面数据看来,大族数控报告期内营收都远大于同行业公司,但是毛利率却低于同行业公司。

同时,大族数控表示,报告期各期末,公司应收票据及应收账款账面价值合计分别为11.24亿元、9.72亿元和12.69亿元,占流动资产的比例分别为65.51%、56.66%和45.56%。报告期内,受行业特点、销售模式、客户信用政策等因素影响,公司期末应收票据及应收账款余额较大。若客户自身发生重大经营困难,公司将面临一定的坏账损失风险。

来源:资本邦

图片新闻

最新活动更多

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 锐科激光《锐见·前沿》系列前沿激光应用工艺分享

-

精彩回顾立即查看>> 维度光电·引领光束质量分析应用全新浪潮【免费下载白皮书】

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论