7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

资本看好,锐科关注,中国激光医美行业潜力巨大

除了在工业、消费等领域的应用,激光也应用在医疗领域。激光医疗是指利用激光技术来研究、诊断和治疗疾病,主要是用不同波段的激光与人体器官组织发生生物效应达到治疗的目的。目前激光在全球医学上的应用已经取得了阶段性进展,从应用范围来看,主要用在诊断、治疗、美容、生命科学研究等领域。

在医学领域,可用于诊断和治疗数百种疾病。除用于医疗美容外,各类激光医疗设备已进入到泌尿、普外、耳鼻喉、妇科、骨科、心血管、神经外科以及肿瘤科等各个临床科室。激光治疗是一种具有独特疗效的治疗手段,开辟了除手术、药物两大治疗措施以外的一个新领域。

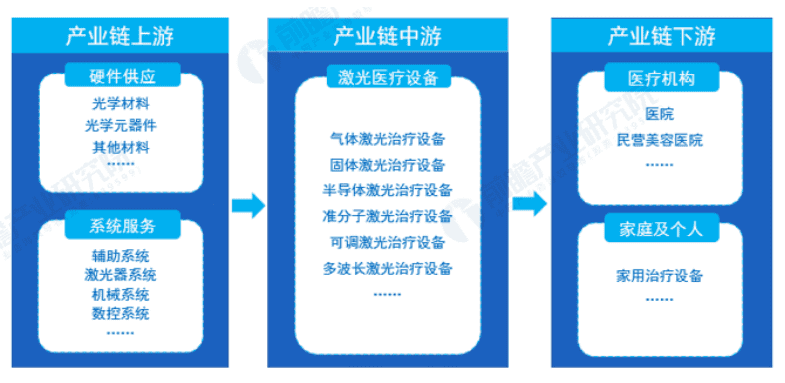

图 激光医疗设备行业产业链 来源:前瞻产业研究院

自1960年世界上第一台红宝石激光器面世以来,这一新型光源和随之产生的新型激光技术开始应用于医学领域。1963年,Goldman L开始将红宝石激光应用于良性皮肤损害和纹身治疗并取得成功,开创了激光医学应用的先河。

如今,在医疗领域,激光器的应用日渐普及。从眼科(如近视矫正、视网膜修补等)、外科(激光手术刀),到内科、妇科、耳鼻喉科、心血管科、皮肤科等,均已成为激光医疗器械的适用领域。发达国家所做外科手术平均有10-15%使用了激光手术器械以取代传统的手术刀或其它手术器械。

中国光电医疗设备的发展与国内光电行业的发展、人们生活水平的提高及需求推动息息相关。根据Laser Focus World发布的数据,2020年激光医疗与美容市场规模在激光应用市场比例为6%,受全球疫情影响,市场规模降至9.35亿美元。

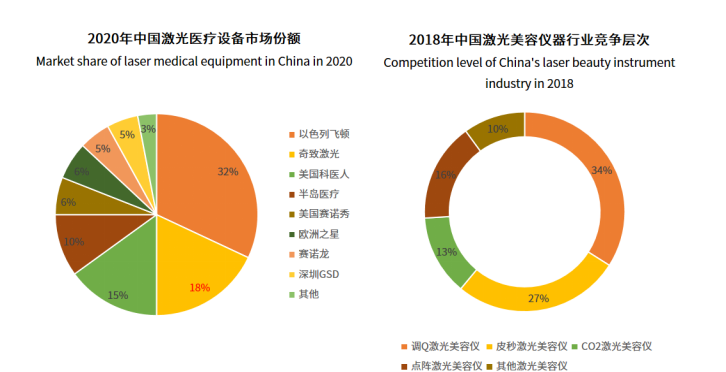

此外,根据艾瑞咨询的统计数据,从相关企业来看,当前中国激光美容设备市场规模前7的企业市场份额超过90%,以国外企业为主。以色列Alma市占率最高,奇致激光居第二位。从细分产品的应用效果和需求特征统计出各类型激光美容仪器来看,2018年调Q激光美容仪市场份额最高,占比达34%。

图 2020年中国激光医疗设备市场份额(左) 2018年中国激光美容仪器行业竞争层次(右)来源:艾媒咨询艾媒报告中心

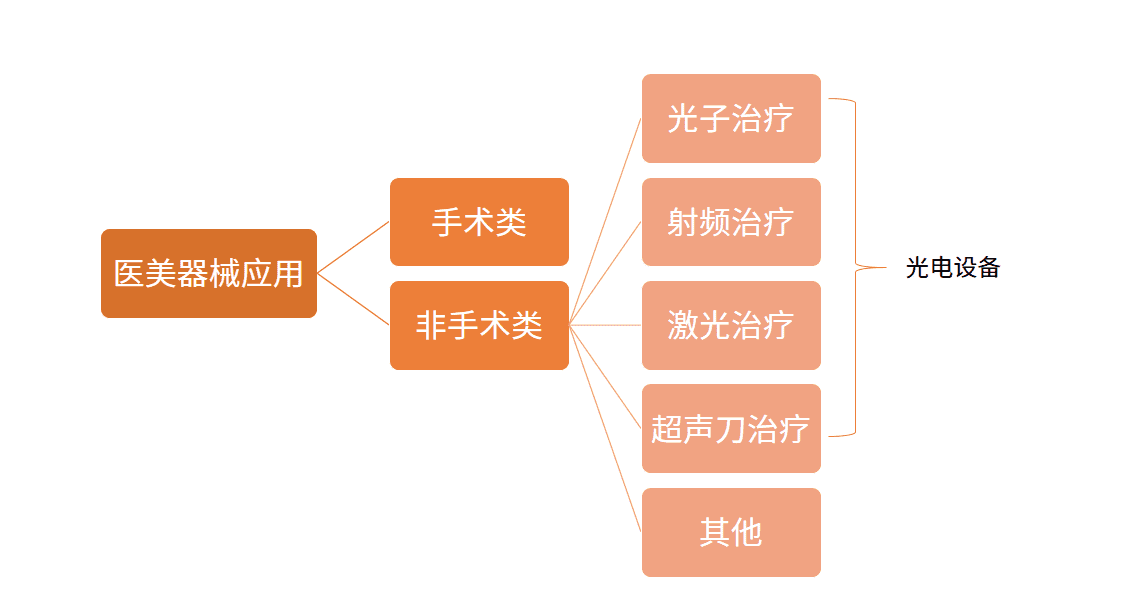

图 中国医美器械应用领域分类 来源:艾媒咨询艾媒报告中心

中国激光器发展推动激光医美行业发展

就近期来看,南京佰福激光技术有限公司完成数千万元的Pre-A轮融资,该轮投资方为北极光创投,该轮资金主要用于激光研发技术投入。

随着人们对激光医美的认知加深,激光医美市场需求随之增长。医疗美容行业的高盈利性和高成长性,也吸引了资本领域的关注。南京佰福长期致力于高端医美激光技术研发和国产化,并且已经实现了部分设备的国产化突破。公司产品已陆续获得国内外相关医疗注册证。同时,正在启动更多的认证申请,推进产品在国内外不同地区的商业化落地,已有的医疗器械认证帮助南京佰福的产品出口到了海外五十多个国家和地区。

此外,今年6月,新氧以7.91亿元收购奇致激光。在国内激光医美领域,奇致激光布局早,已成为中国最大的以生产和经营激光、强光类医疗及美容设备为主营业务的高科技企业。

除了激光医美设备厂商之外,国内激光医美的发展也离不开激光器企业的发展。随着国内激光器企业实现中高功率激光器、激光的稳定性及准确性等关键性技术不断突破,降低了激光医疗器械的生产成本。国产激光器的崛起,为企业大幅降低成本,投入更多精力完善服务与技术水平提供了助力,同时给予了下游企业大幅提升利润的空间,整个激光医疗器械的市场规模也将持续扩大,与进口激光医疗器械共同竞争。

西安炬光科技股份有限公司的高功率半导体激光技术打破垄断达到国际先进水平。公司自主研发高功率半导体激光、激光光学、汽车应用(激光雷达)和光学系统领域核心技术和产品,产品逐步被应用于先进制造、医疗健康、科学研究、汽车应用、信息技术五大领域。

在医疗美容领域,公司已与全球知名医疗美容设备商英国Cyden公司签订了总价值约8亿元人民币的长期独家战略合作协议,开发激光医疗美容相关产品。2021年6月,炬光科技发布新品专业级脱毛激光器绮昀Pro”系列。首款200W/bar 10%占空比高峰值功率产品“绮昀Pro”与120W/bar 30%占空比产品“绮昀”,助力专业级激光脱毛市场迈入高能量时代。

此外,国内光纤激光器龙头企业锐科激光通过垂直整合完善产业链,以核心零部件的自主开发,降低成本、提升毛利率,在面对进口激光医疗器械竞争中具备了高性价比优势。公司在回答投资者提问时表示公司成立了激光医疗创客部,正向有关方面进行研究 。

大型设备供应商尚未形成,激光医美领域仍待进一步发展

自2014年中国激光医疗器械行业进入快速发展期,并保持着稳定快速的增长。据咨询公司弗若斯特沙利文统计,激光医疗美容是中国整体医疗美容服务市场中增长较快的子市场之一,2009年中国激光医疗美容服务的市场规模仅12.3亿元,2016年已达到60.4亿元,年复合增长率25.54%。同时,沙利文预计,未来5年,中国激光医疗器械行业将保持17.4%年复合增长率继续快速增长,到2022年,市场规模将超过300亿元人民币。

从发展格局来看,我国激光和其他光电类医疗及美容设备市场参与主体多而散,市场呈现出整体分散,逐步趋于集中的竞争格局。以外资企业和国内少数优势企业为主占据了市场第一梯队,占据我国激光和其他光电类医疗及美容设备行业的绝大部分中高端市场,包括公立医院及大型民营医疗美容机构;国内若干小型制造企业属于第二梯队,主要客户为中小型民营门诊、私人诊所和数量庞大的专业生活美容院。

目前,除了已被新氧收购的奇致激光外,国内激光医疗美容领域尚未形成规模较大的设备供应商,该领域有待进一步规范化、规模化发展。对于该领域,激光器企业需要关于下游应用需求,设备供应商需研究应用设备,同时也要要推广激光医疗美容专业知识,建立大众对激光医美的正确认识。

参考资料:

我国激光技术医疗应用和产业发展战略研究邱海霞1,李步洪2,马辉3,魏勋斌4,杨思华5,李阳6,谭一舟1,陈德福7,赵洪友7,曾晶1,顾瑛1

《艾媒咨询|2021-2022年中国医美器械产业运行及投资决策分析报告》

前瞻经济学人

图片新闻

最新活动更多

-

3月25-28日立即预约>>> 锐科激光《锐见·前沿》系列前沿激光应用工艺分享

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 维度光电·引领光束质量分析应用全新浪潮【免费下载白皮书】

推荐专题

-

6 激光雷达技术原理

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论