7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

2021年中国激光设备行业市场现状与竞争格局分析 头部企业大族激光业绩增长明显

全国激光加工设备市场格局较为分散,全国激光加工设备TOP8占比仅为24.3%,市场集中度较低,排名首位的大族激光市占率为12.6%,高于占比排名第二位的华工科技约10个百分比,呈现断崖式领先。

在激光加工设备领域,大族激光公司成为行业内唯一入选国家工信部智能制造试点示范项目名单的企业,竞争力较强,业绩增长明显,2020年前三季度公司营业收入达88.59亿元,同比增长27.58%。

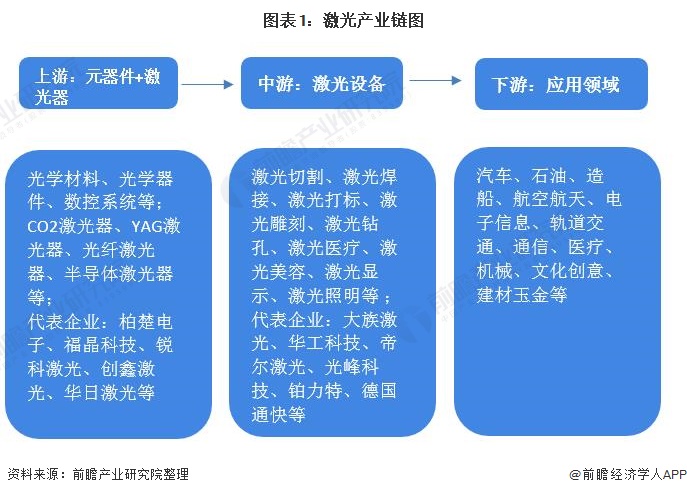

激光行业产业链庞大

激光行业产业链庞大,上游为元器件及激光器,中游为激光设备,下游为应用领域。上游元器件包括光学材料、光学器件、数控系统等;代表企业有柏楚电子、福晶科技、锐科激光、创鑫激光、华日激光等;中游激光设备包括激光切割、激光焊接、激光打标;代表企业:大族激光、华工科技等;下游应用领域主要有汽车、石油、造船、航空航天、电子信息、轨道交通、通信、医疗等。

全球激光加工设备市场规模超过千亿元,2019年达到1267亿元,同比下降10%。

国际激光设备应用较为多元化,包括材料加工与光刻市场、通信与光储存市场、科研与军事市场、医疗与美容市场、仪器与传感器市场等,其中,材料加工与光刻市场占比最高,达40.6%;其次为通信与光储存市场,占比为27.1%。

中国激光加工设备销售收入约为全球的一半,2015-2020年中国激光加工设备销售收入持续增长,2019年达658亿元,2020年初步估计达到645亿元。

相对于全球激光设备应用领域,国内激光设别应用较为单一与集中,64%的比重应用于工业领域。

激光切割设备渗透率不到10%

相对于国际激光设备制造与应用,我国激光切割设备渗透率较低,欧美发达国家已经步入“光加工”时代,我国激光加工设备应用渗透率相对国际水平较低,2019年我国激光切割设备销量仅为金属削机床销量的9.7%,不到10%,占比较低。

大族激光市占率排名第一位

全国激光加工设备市场格局较为分散,全国激光加工设备TOP8占比仅为24.3%,市场集中度较低,排名首位的大族激光市占率也仅为12.6%,但是高于占比排名第二位的华工科技(占有率仅为2.8%)约10个百分比,呈现断崖式领先。

大族激光业绩增长明显

在激光加工设备领域,大族激光公司成为行业内唯一入选国家工信部智能制造试点示范项目名单的企业。

大族激光是在智能制造领域的系统解决方案的高端装备制造企业,业务包括研发、生产、销售激光标记、激光切割、激光焊接设备、PCB专用设备、机器人、自动化设备及为上述业务配套的系统解决方案。公司产品主要应用于消费电子、显视面板、动力电池、PCB、机械五金、汽车船舶、航天航空、轨道交通、厨具电气等行业的金属或非金属加工。

2020年前三季度公司营业收入达88.59亿元,同比增长27.58%,增长明显。

2015-2019年大族激光毛利率整体在35%以上水平,2019年略有下降,主要是受产品销售结构及市场竞争加剧的影响,导致公司综合毛利率较2018年度下降约3.46个百分点;但是2020年前三季度上升为40.88%。

大族激光不仅销往国内,还大力销往海外,2015-2018年大族激光海外收入快速增长,2019年出现下降,达8.98亿元,同比下降26%,占公司总收入的9.4%。2020年公司加快国际化步伐,对标国际竞争对手,重新规划产品及战略,进军海外高端市场。

更多数据请参考前瞻产业研究院发布的《中国激光产业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

来源:前瞻产业研究院

图片新闻

最新活动更多

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 锐科激光《锐见·前沿》系列前沿激光应用工艺分享

-

精彩回顾立即查看>> 维度光电·引领光束质量分析应用全新浪潮【免费下载白皮书】

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论