7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

华光光电、邦德激光纷纷摘牌新三板 激光企业如何跨过科创板大门?

激光企业如何跨过科创板大门

科创板上市标准:

2020年3月27日晚间,上交所发布《上海证券交易所科创板企业发行上市申报及推荐暂行规定》,更新了最新的上市要求。除了行业要求、5选1的市值与财务标准,还必须符合科创属性标准。至此,科创板的上市条件包括“行业要求+科创属性+市值与财务指标”。

一、行业要求

科创板上市公司必须是下列行业领域的高新技术产业和战略性新兴产业: 主要服务于符合国家战略、 突破关键核心技术、 市场认可度高的科技创新企业, 重点支持 6 大高新技术产业和战略性新兴产业(新一代信息技术、 高端装备、 新材料、 新能源、 节能环保以及生物医药), 推动互联网、 大数据、 云计算、 人工智能和制造业深度融合。

二、科创属性

2020年3月20日,中国证监会发布了《科创属性评价指引(试行)》(以下简称《指引》)。《指引》进一步明确了科创属性的企业的内涵和外延,提出了科创属性具体的评价指标体系。

在此次《指引》中,“3+5”的常规指标和例外条款成为判断企业科创属性的核心内容。企业如同时满足3项常规指标,即可认为具有科创属性;如不同时满足3项常规指标,但是满足5项例外条款的任意1项,也可认为具有科创属性。

具体来看,3项常规指标包括:

1)最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元以上;

2)形成主营业务收入的发明专利5项以上;

3)最近三年营业收入复合增长率达到20%,或最近一年营业收入金额达到3亿元。

这三项指标分别对企业的研发投入规模(体现研发能力),资金投入后产生的发明成果(体现成果转化能力)及创收能力(体现企业商业化能力)做出了明确的规定。其中值得注意的是按照第五套上市标准申报的未盈利企业,可不满足第3项常规指标对营业收入的要求。

预在科创板上市的申报企业需同时满足3项常规指标;如不能同时满足,则需要至少满足以下5项额外条款中的一项。

5项额外条款分别为:

1)发行人拥有的核心技术经国家主管部门认定具有国际领先、引领作用或者对于国家战略具有重大意义;

2)发行人作为主要参与单位或者发行人的核心技术人员作为主要参与人员,获得国家科技进步奖、国家自然科学奖、国家技术发明奖,并将相关技术运用于公司主营业务;

3)发行人独立或者牵头承担与主营业务和核心技术相关的“国家重大科技专项”项目;

4)发行人依靠核心技术形成的主要产品(服务),属于国家鼓励、支持和推动的关键设备、

关键产品、关键零部件、关键材料等,并实现了进口替代;

5)形成核心技术和主营业务收入的发明专利(含国防专利)合计50项以上。

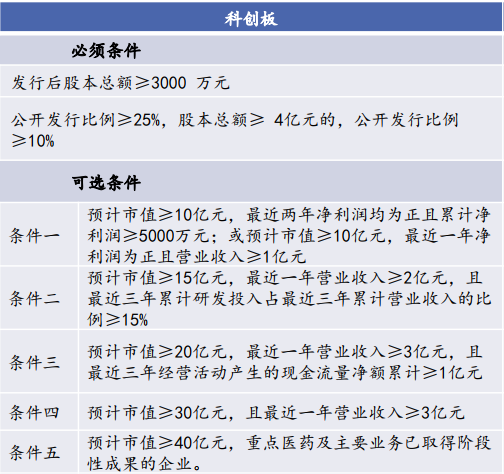

三、市值与财务指标

符合行业和科创属性之后,申报企业还需要符合市值与财务指标的要求。

图3 科创板上市财务指标要求

图片来源:兴业证券

科创板上市重点:

一、企业申请科创板时如何论述其科技创新性

1是核心技术的权属问题,披露相关专利,特别是发明专利的发明人、取得方式,而通过受让取得的专利则披露是否设置了他项权利安排;

2是核心技术的盈利能力,披露报告期内依靠核心技术开展生产经营产生的收入占营业收入的比例;

3是科研实力和成果,包括披露核心技术及来源、对应的无形资产成果,承担的重要可研项目,主导或参与制定的国家、行业或者团体标准,取得的权威奖项及荣誉,以及核心期刊或会议发表的论文;

4是技术储备,包括披露在研项目及其技术先进性,报告期内研发投入占营业收入的比例,以及研发人员占全体员工的比例;

5是与国内外知名研究机构和企业的合作研发情况。

二、企业业务合规性

1、完善体系建构

在体系构建中,要全方位遵循合规原则、确立合规边界,在内控体系建设上做到财务、税务、法务、商务“四务合一”。

2、 梳理税收政策

国家税收政策对科创企业设有高新技术企业税收优惠、研发费加计扣除、固定资产投资加速折旧、延长亏损结转年限、留抵退税、投融资优惠等一系列税收优惠,同时还有一些普惠性的税收优惠,需要企业持续做好税收政策梳理,分析企业业务现状,充分用好用足税收优惠政策。在政策的梳理适用中,不仅要注意政策本身的落实,更要实行动态关注,随时掌握优惠条件的变动情况和优惠期限的设定,相应做好适用调整。

3、避免行为违法

随着“放管服”改革的深入推进,税收管理的模式也发生了重大的变化,事前审核向事中事后监管、固定管户向分类分级管户、无差别风险管理、经验管理向大数据管理的“四个转变”。面对税收管理模式的变革,科创板上市公司的税收遵从也需要做出相应的调整,一方面要加强对税收政策体系的梳理,做好政策落地适用,一方面要严控税收风险,尤其是要控制好因企业对政策的片面理解或税务内控不完善等原因,引发潜在的税务风险。

三、企业信息披露

在发行上市审核中,将重点关注发行人的信息披露是否达到真实、准确、完整的要求,是否符合招股说明书内容与格式准则的要求。同时,关注发行上市申请文件及信息披露内容是否具有内在逻辑性,加大审核问询力度,努力问出“真公司”,把好入口关,以震慑欺诈发行和财务造假,督促发行人及其保荐机构、证券服务机构真实、准确、完整地披露信息。上交所在发行上市审核过程中,重点关注以下几个方面的信息披露内容:

1、做好信息披露是否达到真实、准确、完整的要求,是否符合招股说明书内容与格式准则的要求;

2、做好发行上市申请文件及信息披露内容是否包含对投资者作出投资决策有重大影响的信息,披露程度是否达到投资者作出投资决策所必需的水平;

3、做好发行上市申请文件及信息披露内容是否一致、合理和具有内在逻辑性;

4、做好发行上市申请文件披露的内容是否简明易懂,是否便于一般投资者阅读和理解。

图片新闻

最新活动更多

-

5月22日立即预约>>> 宾采尔激光焊接领域一站式应用方案在线研讨会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 锐科激光《锐见·前沿》系列前沿激光应用工艺分享

推荐专题

-

3 智驾没有理想主义

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论